Après plus de 10 ans de faiblesse extrême des taux d’intérêt, les placements à taux fixe offrent à nouveau des rendements intéressants. L'exemple le plus flagrant est le bon d'État belge, dont la souscription a eu lieu au début du mois de septembre 2023. Une réelle aubaine pour de nombreux investisseurs. En tant qu'investisseur, comment pouvez-vous tirer parti de la hausse des taux d'intérêt ? Abordons la question dans cet article.

Faut-il attendre le prochain bon d’État ?

La réponse qui vient en premier : attendre le prochain bon d'État. Il faut toutefois savoir que les bons d'État ne sont normalement émis que trois fois par an et que le rendement des prochaines émissions n’est pas encore connu. Vous pouvez aussi rechercher le placement à taux fixe offrant le rendement le plus élevé sur le marché. Vous vous retrouverez alors souvent avec des comptes à terme à 1, 2 et parfois 3 ans.

C'est la solution idéale pour ceux qui peuvent se passer de leur argent pour une courte période. Cependant, si vous souhaitez réinvestir votre capital après l'échéance, vous n'aurez aucune certitude quant aux rendements futurs. Du reste, ceux qui ont investi dans le bon d'État à un an devront voir comment réinvestir ces sommes en septembre 2024.

Les taux d'intérêt à court terme sont aujourd’hui plus élevés que ceux à long terme

En général, les investissements à long terme produisent des intérêts plus élevés que ceux à court terme. Ce n'est pas le cas actuellement, en raison de la politique de hausse des taux d'intérêt menée par la Banque centrale européenne (BCE) depuis août 2022. Ainsi, le taux directeur est passé de -0,5 % le 18 août 2022 à 4 % le 14 septembre 2023. C’est ce qu’on appelle l’inversion de la courbe des taux.

Le taux directeur détermine principalement le niveau des taux d'intérêt à court terme. Plus la durée d'un placement en euros à taux fixe est longue, moins l'influence du taux directeur de la BCE sur les taux d'intérêt est importante. Les taux d'intérêt des obligations à plus long terme sont quant à eux davantage affectés par les attentes en matière d'inflation à long terme et par la demande des pays et des entreprises pour des prêts à long terme.

À l’heure actuelle, les taux d'intérêt à court terme sont plus élevés que ceux à long terme, compte tenu des hausses successives de taux en novembre 2022. Et les marchés sont partis du principe que :

- les actions de la banque centrale permettraient d'enrayer rapidement l'inflation galopante ;

- la croissance économique ralentirait…

- et provoquerait même une récession.

Si l'inflation diminue et que la croissance économique ralentit, la banque centrale réduirait à nouveau son taux directeur et les taux d'intérêt à court terme repasseraient alors en-dessous de ceux à long terme. Une telle "courbe de rendement inversée" ne dure généralement pas longtemps.

Vers un atterrissage en douceur ?

Ici encore, la plupart des économistes supposent que l'inflation continuera de reculer et que, dans le meilleur des cas, la croissance économique faiblira. Toutefois, on ne peut pas exclure une période de récession au cours de laquelle l'économie se contracterait pendant six mois. Dans les deux cas, le taux directeur actuel de la BCE de 4 % serait alors excessif.

Si nous nous dirigeons vers ce que l’on appelle un "atterrissage en douceur", la banque centrale n'abaissera son taux d'intérêt qu'après un certain temps. Dans un scénario moins favorable, le taux directeur devra probablement être abaissé plus rapidement pour donner suffisamment d'oxygène à l'économie de la zone euro.

Dès lors, si vous succombez à l'attrait de placements présentant des rendements élevés sur une période maximale de 2 ou 3 ans, vous risquez de devoir réinvestir à des taux d'intérêt (beaucoup) plus bas à l'échéance.

Mais si les taux d'intérêt à long terme sont plus élevés que ceux à court terme à ce moment-là, ne peut-on pas simplement réinvestir à plus long terme ?

C'est vrai. En tant qu'investisseur, il faut pourtant garder à l'esprit que les taux d'intérêt à long terme baisseront également si l'inflation et la croissance économique sont moindres. En effet, les taux d'intérêt à long terme actuellement élevés sont dus à l'anticipation que l'inflation ne diminuera que lentement et que la probabilité d'une récession est plutôt limitée. Par conséquent, ils se situent actuellement à des niveaux attrayants, ce qui réduit la probabilité qu'ils augmentent encore fortement.

Votre horizon de placement (la durée de votre investissement) est plus long que 2 ou 3 ans ? Dans ce cas, n’hésitez pas à tirer pleinement parti des rendements actuellement intéressants des obligations à long terme au sein de votre portefeuille. Ces obligations offriront encore ces rendements élevés pendant quelques années, même si les taux d'intérêt sont à nouveau fortement revus à la baisse pour donner de l'oxygène à l'économie européenne.

Il est donc préférable de ne pas se focaliser sur un seul investissement à revenu fixe, mais d'opter pour une combinaison équilibrée de différents types d'obligations qui présentent chacun des atouts en durée, rendement, solvabilité de l'émetteur ou de monnaie d'émission.

Pour autant, en tant qu'investisseur individuel, il n'est pas facile de constituer et de suivre un portefeuille aussi diversifié avec une somme d'argent limitée. Comme pour les actions, la gestion d'un important portefeuille obligataire diversifié requiert de solides connaissances techniques et une large expérience.

Un investissement collectif en obligations, tel qu'un fonds de placement, pourrait constituer une bonne alternative. Il permet d'investir un montant limité dans un portefeuille largement diversifié et géré de manière professionnelle. Vous pouvez choisir entre un fonds qui investit exclusivement dans des obligations, ou un fonds mixte qui place une partie de son portefeuille dans des obligations.

Les fonds obligataires ont subi de lourdes pertes ces dernières années...

En 2022 notamment, les fonds obligataires ont fortement baissé. Les fonds mixtes, qui investissent une grande partie de leur portefeuille en obligations, ont également enregistré une performance historiquement faible. Pourquoi en serait-il autrement dans un avenir proche ? Une fois de plus, la réponse réside dans les hausses exceptionnellement brutales des taux d'intérêt depuis un an et demi que les banques centrales ont utilisées pour lutter contre la forte inflation.

Comme on s’y attendait, cette inflation avait commencé à augmenter en 2021 lors de la réouverture de la plupart des économies après la crise du coronavirus. Dans un premier temps, les banques centrales des États-Unis et de la zone euro n'ont pas réagi. Elles pensaient que la poussée inflationniste ne serait que temporaire. Lorsque l'inflation a continué à croître en 2022, dépassant même les 10 %, ce qui n’était plus arrivé depuis 40 ans, les banques centrales sont passées à l’action en relevant brusquement les taux d'intérêt.

Seuls les gestionnaires de fonds qui avaient investi dans des obligations de qualité à long terme ont été en mesure d’obtenir un faible rendement au cours de la longue période de taux d'intérêt extrêmement bas, voire négatifs.

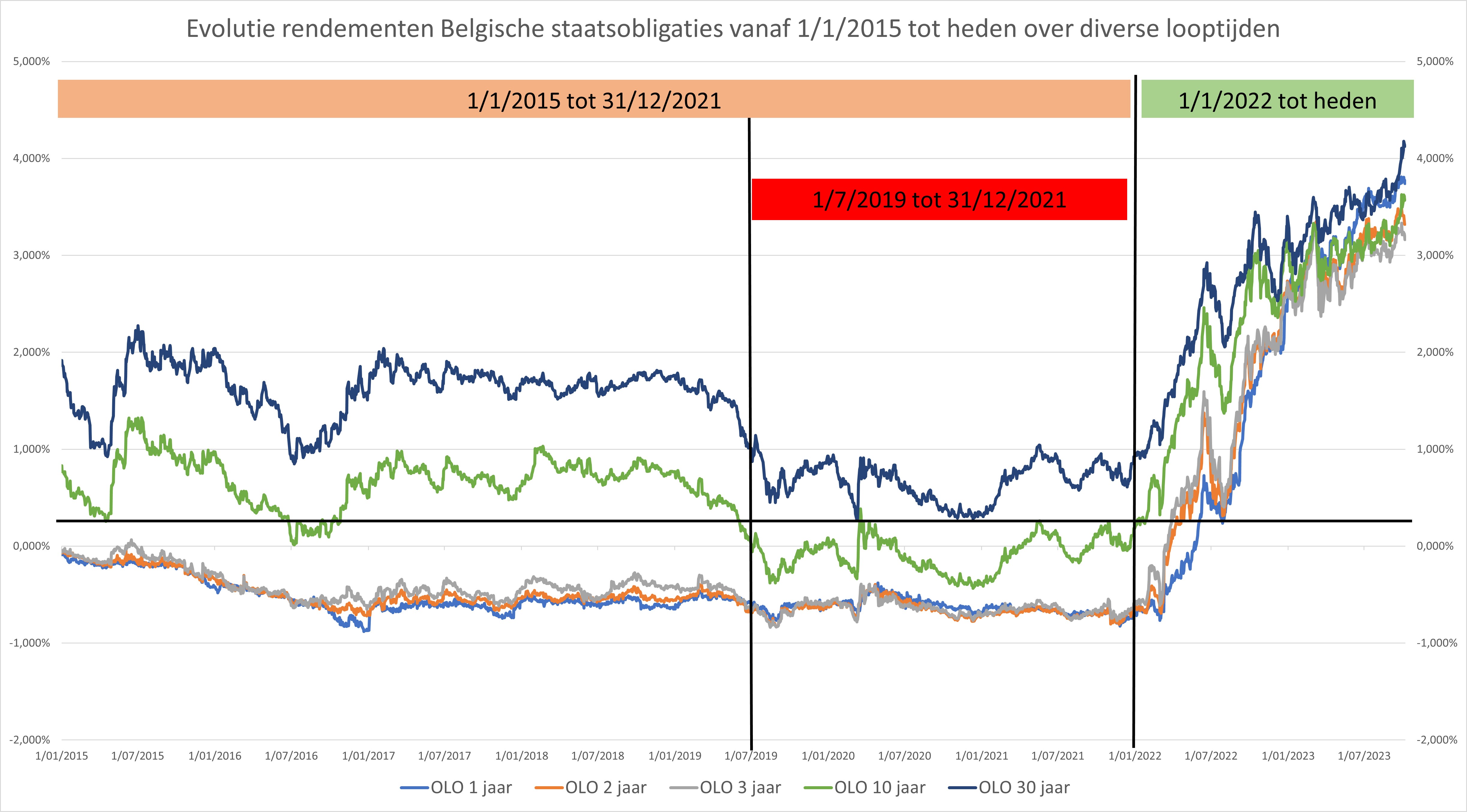

Comme le montre le graphique ci-dessous, les obligations d'État belges d'une durée inférieure ou égale à 3 ans entre le 1er janvier 2015 et le 31 décembre 2021 ont presque toutes généré des rendements négatifs tout au long de la période. Même le rendement de l'OLO (obligation linéaire) à 10 ans a été majoritairement négatif au cours de la période entre le 1er juillet 2019 et le 31 décembre 2021.

Chaque poussée d'inflation au cours de cette période fut une fausse alerte, qui entraîna une nouvelle chute des rendements obligataires. À l’époque, il semblait que l'inflation appartenait définitivement au passé. Résultat : début 2022, les gestionnaires de fonds obligataires investissaient essentiellement dans des obligations à long terme. Les seules à rapporter encore un peu.

Et ces obligations à long terme sont justement les plus sensibles à la montée des taux d'intérêt. Lorsque ce que personne n'aurait cru possible - une hausse brutale et durable de l'inflation - s'est soudain produite et que les banques centrales ont réagi tardivement en relevant brusquement les taux d'intérêt, la valeur de ces obligations à long terme a plongé de plusieurs dizaines de pour cent.

Après tout, pourquoi vouloir une obligation qui donne un coupon de 1 % par exemple, alors qu’il est possible d’investir dans une obligation avec la même durée et les mêmes conditions, mais avec un coupon de 3 % ? C’est pourquoi la plupart des investissements obligataires se sont si mal comportés en 2022.

… un solide potentiel pour l’avenir ?

Alors qu’il y a deux ans, on ne trouvait pratiquement aucun rendement positif sur les obligations de qualité dites Investment Grade, tous les types d'obligations offrent à nouveau des rendements potentiellement intéressants.

Entre-temps, l'inflation a déjà baissé de manière significative. Et elle devrait poursuivre sur cette voie selon les attentes, même si elle restera encore longtemps supérieure à ce qu'elle était avant la crise du coronavirus. Une nette hausse des taux d'intérêt comme en 2022 n'est pas prévue dans les années à venir.

Au contraire, comme l'économie ralentira de toute façon considérablement en 2024, il est même possible que les taux d'intérêt soient plus faibles à la fin de 2024 qu'ils ne le sont aujourd'hui. Les placements obligataires à long terme subiraient alors l'effet inverse de celui de l’augmentation des taux d'intérêt de 2022. Leur valeur grimperait.

En effet, tout le monde veut posséder une obligation avec un coupon de 4 % alors que les nouvelles obligations similaires n'offrent un coupon que de 3 %. Toutefois, ceux qui veulent profiter de cette hausse éventuelle devraient commencer à investir dès aujourd’hui dans un portefeuille diversifié d'obligations ayant des durées suffisamment longues.

Nous pouvons donc conclure qu’à l’heure actuelle, les marchés obligataires offrent aux investisseurs de nombreuses opportunités, même après l’émission des bons d’État.

Il n’est pas nécessaire d’attendre le prochain bon d'État ou de rechercher le taux le plus élevé du marché. Car s’ils attendent, les investisseurs s'imposeraient aujourd'hui des restrictions inutiles. Ceux qui investissent dès à présent dans un portefeuille diversifié composé de différents types d'obligations avec une longue durée moyenne peuvent « bloquer » le rendement attractif actuel de 4 % ou plus pendant plusieurs années d'affilée. Et si les taux d'intérêt venaient à décliner un peu plus, comme prévu, ces obligations pourraient présenter un atout supplémentaire.

Opportunités potentielles pour les obligations

Dans le contexte actuel, un portefeuille diversifié, combinant différentes durées et différents types d'obligations, semble constituer une approche raisonnable. Dans ce cadre, les opportunités que présentent le marché obligataire, en particulier dans le contexte belge, sont intrinsèquement liées à la dynamique macroéconomique en jeu au sein de la zone euro.

Par ailleurs, un tel portefeuille obligataire fait partie de votre portefeuille d'investissement global qui comprend non seulement des obligations, mais aussi d'autres investissements.

Vous souhaitez bénéficier d'un conseil professionnel tenant compte de votre situation personnelle ? Prenez rendez-vous avec votre conseiller pour examiner les différentes possibilités, selon votre profil, votre situation financière, vos objectifs d'investissement, votre propension au risque et vos préférences en développement durable.

Disclaimer : Les informations contenues dans cette publication constituent un commentaire général sur la situation financière actuelle et ne doivent pas être considérées comme un conseil ou une recommandation concrète en matière de produits financiers.